この記事で分かること

- 『米国つみたて投資』の要約・方法が分かる

- そもそも投資をすべき理由が分かる

- なぜ米国株に投資すべきなのかが分かる

本書をフルで読みたい方は、下記2サービスがコスパ最強でオススメですよ!

- 電子書籍のサブスクKindle Unlimited

の無料体験で読む

- AmazonオーディオブックAudible

の無料体験で聴く

それでは見ていきましょう。

もくじ

『米国つみたて投資』の基本情報【3,000万円のつくり方】

まずは『米国つみたて投資』の基本情報について見ていきます。

書名 :毎月3万円で3000万円の「プライベート年金」をつくる 米国つみたて投資

著者 :太田 創

出版月:2019/3/20

出版社:かんき出版

定価 :¥1,650 (税込)

著者である太田創さんのプロフィールはコチラです。

株式会社GCIアセット・マネジメントエグゼクティブ・マネジャー。関西学院大学卒。1985年、三菱銀行(当時)入行。1988年より約10年間、英国およびブラジルで資金為替・デリバティブ等の運用、投資信託の管理業務に携わる。その後、2000年から2015年までシティグループ(米)、UBS(スイス)、フィデリティ(米)において投資信託のマーケティング・商品企画を統括。2015年にGCIアセット・マネジメントに移籍。投資信託をはじめとする金融商品のほか、海外での資金ディーラーとしての豊富な経験を活かし、市況や金融市場に関する幅広い著述、寄稿、講演を数多く手がける。

-Amazon著者情報より抜粋-

本書の言う「米国つみたて投資」とは、

- 米国の株式指数(NYダウやS&P500)に

- 毎月3万円をつみたて続けて

- 30年後に3000万円つくること

そのための具体的な方法と考え方が学べます。

『米国つみたて投資』の要約【アメリカ一択】

それでは、『米国つみたて投資』の内容を3つのパートに分けて要約していきます。

- なぜ資産形成が必要なのか

- なぜ米国株なのか

- 長期の資産形成における8つの鉄則

順番に見ていきましょう。

要約①:なぜ資産運用が必要なのか

資産運用が必要な理由をひと言で表現するなら、もはや労働収入を銀行預金に預けておくだけでは老後資金は賄えないから。

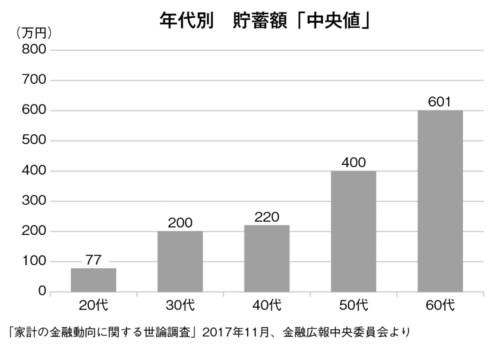

1) 50代でも600万円しか貯まってない

「老後2,000万円問題」が話題になったのは記憶に新しいところです。

2,000万という数字の妥当性はさておき、老後の生活費を公的年金だけで賄うのが難しいのは明らか。

にも関わらず、多くの人は1,000万円すら持っていないのが現実です。

金融広報中央委員会の世論調査によると、50代でも中央値が600万円という結果が出ています。

果たしてこれだけの資産で安泰な老後生活が送れるのでしょうか。

2) これから日本はますますお金を貯めづらくなる

と言いたいところですが、いまの現役世代は今後ますますお金を貯めずらくなってくることが予想されます。

主な理由は以下のとおり。

- 退職金は減少傾向にある

→制度そのものがなくなりつつある - 社会保険料は増える

→65歳以上の人口比率が増加するため - 給料は増えない

→年を追うごとに生涯賃金は下がっている

3) 日本人の大好きな「預貯金」じゃお金は増えない

個人金融資産の半分が現預金なのも問題です。

「元本保証」という安心感はあるものの、今の超低金利下では全く利益を生みません。

ただでさえ資産形成が難しい状況なのに、多くの資産を利益を生まない金融商品に預けられているわけです。

ちなみに、30年で3,000万円という資産を銀行預金(利回りゼロ)だけで積み上げようとした場合、毎月8.3万円の積立が必要になります。

ある程度のリターンを得るには、相応のリスクは取るしかないのです。

要約②:なぜ米国株なのか

株式投資というと多くの日本人は日本株を連想しがちですが、本書のスタンスは米国株です。

その理由について見ていきましょう。

1) アメリカは「若い」

根本的な要因は米国経済は日本経済に比べて「人口の質が若い」ということ。

超高齢社会の日本はすでに人口減少局面の真っ只中にいますが、米国は長期にわたって移民を受け入れてきたこともあり、いまも年1%ずつ増えています。

人口は経済力に直結します。

個別に伸びてく企業は当然あるでしょうが、日本全体で見た場合、企業経営はとても難しい舵取りが求められるでしょう。

2) 不死鳥の如く

米国の株価指数は、これまで幾度となく暴落に見舞われています。

- 1987年 ブラックマンデー

- 1997年 アジア通貨危機

- 2008年 リーマンショック

- 2020年 コロナショック

リーマンショックではNYダウが約半分になったりもしましたが、数年後には元の株価に戻り、2021年現在も過去最高値を更新中です。

対して、日経平均株価はアベノミクス効果で上昇へと転じたものの、1989年の38,915円をいまだに越えられないまま現在に至ります。

3) 株式資本主義が浸透

資本主義の総本山である米国は、

- 企業も

- 中央銀行も

- 政治家も

「株価を上げること」を目標にしています。

それは個人金融資産の持ち方にも現れています。

個人金融資産に占める株式の比率

- 米国 48%

- 日本 15%

要約③:長期の資産形成における8つの鉄則

米国株式指数に連動した投資信託を積み立てる、と言ってもアプローチ方法は山ほどあります。

鉄則①:無分配型を選ぶ

長期の資産形成では分配型よりも無分配型が有利になります。

なぜなら、収益の一部を分配してしまうと複利効果が得られなくなるからです。

鉄則②:基準価格をあえてチェックしない

投資をしていると値動きが気になりがちですが、日々の値動きに一喜一憂するのは資産形成の大敵です。

なぜなら、安いときに買おうと思っても底値を見極めるのは不可能だから。

鉄則③:低コストのネット証券を使う

金融機関の窓口に相談するのは、手数料の高いぼったくり投信を買わされるだけの絶好のカモです。

低コストで余計な営業もないネット証券を使いましょう。

鉄則④:非課税制度をフル活用する

基本的に株式投資の利益には20%の税金がかかりますが、昨今は国が税制優遇制度を導入しています。

以下の2つは抑えておきましょう。

- iDeCo(個人型確定拠出年金)

- NISA(少額投資非課税制度)

鉄則⑤:手数料が安いものを選ぶ

長期の資産形成においては、運用中にずっとかかる「信託報酬」という手数料が重要です。

ぼったくり投信だと年2%とかしますが、健全なものなら0.1%ほどです。

必ず信託報酬が安いファンドを選びましょう。

鉄則⑥:純資産総額に注意する

純資産総額が多いということは、それだけ投資家から資金が集まってるということ。

極端に少ない投信は「繰上償還」といって運用が中断される恐れがあるので注意が必要です。

本書では「30億円」をひとつの目安として推奨しています。

鉄則⑦:NYダウかS&P500か、1つに絞る

米国株価指数に連動する投資信託をひとつ決めたらそれに絞りましょう。

初心者は同じ指数に連動する複数のファンドを選んで分散したつもりになりがちですが、投資先は同じなので手間や時間コストを消耗するだけです。

鉄則⑧:3,000万円つみたてた後を計画する

本書の目指すところは「3,000万円のプライベート年金」ですが、3,000万円に到達したからと言ってそれがゴールではありません。

「どう換金していくか」という視点も必要です。

出口戦略に正解はありませんが、

- つみたてはストップしても

- 一気に全部売却するんじゃなくて

- 運用を続けながら取り崩す

というスタンスを推奨しています。

『米国つみたて投資』の感想【投資初心者は読むべき一冊】

- 投資はギャンブルではない

- ドルコスト平均法のメリットを活かす

- 時間を味方にして複利効果を大きくする

- 税制優遇制度をフル活用する

- 金融機関の窓口には行かない

- でもってどこにどう投資すればいいのか

といった基本知識がこれ一冊で学べるので、投資初心者に積極的にオススメできる本です。

もし「米国株じゃなくて日本株に投資したい」という方でも、上記の基本は変わらないので一読の価値はあるかと思います。

『米国つみたて投資』とあわせて読みたいオススメ本3選

①『驚くほどシンプルで一生使える投資の極意』(加藤 航介)

こちらも投資初心者にオススメしたい一冊。

他の投資本とちょっと違うのは、「アメリカの投資スタイルをそのまま日本に取り入れるのはどうなの?」という視点です。

-

-

『驚くほどシンプルで一生使える投資の極意』の要約【日本人向け】

②バビロン大富豪の教え(ジョージ・S・クレイソン)

お金持ちとは、お金をたくさん持ってる人じゃない。

本当のお金持ちとは「お金の増やし方を知ってる人」なのだ。

- バビロンの黄金の法則 -

世の中に”お金の知恵”と言われるものはたくさんありますが、本書は紀元前から変わらない不変の真理です。

-

-

『バビロン大富豪の教え』を要約しつつ僕が実践してること5選を紹介

③『すぐやる!』(菅原洋平)

時間を味方につけるためにも、投資は早く始めた方が有利なのは歴史が証明しています。

とはいえ、最初の一歩がなかなか出ないのが人間というもの。

すぐやるために必要なのは、脳を「すぐやらない」状態にしないこと、というのが本書の主張です。

-

-

『すぐやる!』の要約【意志の力に頼らず脳と体を連携させる方法】

まとめ:「お金を貯める仕組み」を生活に取り入れよう

まとめます。

- 現代は相応のリスクを取らなきゃお金は増えない

- 人口が増えて不死鳥の米国株は今後も期待大

- 低コストの米国インデックスにひたすら積み立てるべし

- どんなに時代が変わっても

- どんなに金融商品が多岐にわたっても

そしてそれは、収入の一部を強制的に積み立てることに他なりません。

そのお金は無いものとして考えられれば、数十年後には複利効果で大きく膨らんでいるはずです。

3,000万円のプライベート年金を用意したい方は、いちど本書を手にとってみることをオススメします。

本書をフルで読みたい方は、下記2サービスがコスパ最強でオススメですよ!

- 電子書籍のサブスクKindle Unlimited

の無料体験で読む

- AmazonオーディオブックAudible

の無料体験で聴く

-

-

【聴く読書】Audible(オーディブル)ってどんなサービス?

今回は以上です。