そのような疑問に答える記事です。

この記事で分かること

- 日本人の金融リテラシーの実態が分かる

- なぜ日本人は金融リテラシーが低いのか分かる

- 金融リテラシーの低い人がやりがちなことが分かる

- 金融リテラシーを高める方法が分かる

※決して金融リテラシーが低い人をディスる意図の記事ではありません。昔の自分(のような方)への注意喚起を込めた記事です(^^)

もくじ

日本人の金融リテラシーの実態【控えめに言って低い】

まずは現状を把握しておきましょう。

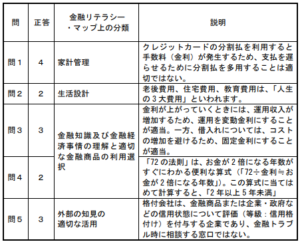

下の画像は、2019年に金融広報中央委員会が実施した金融リテラシー調査で用いられたクイズです。

せっかくなんで、ちょっと解いてみましょう。

で、解答は以下です。

どうでしたか?

パーフェクトヒューマンだった人はそっとこの記事を閉じてもらって大丈夫です。

ちなみにクイズの全国平均はこんな感じです。

ふたを開けてみると全国平均は52.6点という結果に・・・。(60点満点じゃないですよ。1問20点×5問で100点満点です)

若年層の得点が低いのは想定していましたが、高齢層の平均でも60点取れてないのはヤバいですね。

さらに、問題別の平均点だとこんな感じ。

| 合計 | 問1 | 問2 | 問3 | 問4 | 問5 |

| 52.6 | 55.2 | 47.4 | 46.0 | 42.0 | 72.2 |

特に気になったのが問1を約半分が間違えているということ。

問1 家計の行動に関する次の記述のうち、適切でないものはどれでしょうか。

- 家計簿などで、収支を管理する

- 本当に必要か、収入はあるかなどを考えたうえで、支出をするかどうかを判断する

- 収入のうち、一定額を天引きにするなどの方法により、貯蓄を行う

- 支払を遅らせるため、クレジットカードの分割払いを多用する

- わからない

どう考えても「クレカの分割払い多用」以外になさそうに見えます。

問題文をちゃんと読まない層がいることを加味しても低すぎではないでしょうか。

日本人は金融リテラシーが低い・・・。

あながち間違いでもなさそうですね。

日本人の金融リテラシーが低い3つの原因

ではなぜ日本人の金融リテラシーは低いのか。これは昭和の日本を取り巻く環境が大きく影響しているような気がします。

具体的には以下の3点。

- 金融リテラシー教育をする文化がない

- 政府としても金融リテラシーが低い方が好都合だった

- みんなと同じがいい国民性

順番に見ていきましょう。

1.金融リテラシー教育をする文化がない

直接原因として真っ先に挙がるのが「そもそも金融リテラシーの教育をする文化がない」ということです。

- 学校でも教えてくれず

- 親も教えてくれず

- 社会に出ても教えてくれない

- 結果、その下の世代も金融リテラシーが低い

という負のスパイラルが起こっています。

というのも、高度経済成長期~バブル期を生きてきた親&祖父母世代は、金融リテラシーがなくてもいわゆる”当たり前の幸せ”をわりと誰でも手に入れられた時代だったからです。

いわゆる”当たり前の幸せ”

- 勉強してなるべく大きな企業に就職

- 真面目に働いて貯金しつつ適齢期で結婚

- 子供を2人くらい育てつつマイホームを購入

- 住宅ローンを払いつつ60歳あたりで引退

- 退職金と年金で悠々自適な老後生活

銀行に預けておけば数%の利息がついて、マイホームを買えば資産価値が勝手に上がっていった時代・・。

そもそも金融リテラシーの教育が必要なかったわけですね。

補足

海外では小学校の授業で金融の基礎知識を教えており、親が子供にお小遣いを運用させる教育も珍しくないそうです。

また、村上ファンドで有名な投資家の村上世彰氏は、小学生のときに大学までの小遣いとして100万円を渡され「どう使うかはお前次第」と言われたと自身の著書で語っています。

2.政府としても金融リテラシーが低い方が好都合だった

太平洋戦争に突入する1930年代、戦費調達に苦労していた大蔵省は国を挙げて貯蓄推奨キャンペーンを実施しました。

”国民貯蓄組合法”という政策まで打ち出し、貯金しない人間は非国民扱いする風潮まで作り上げました。その結果、

- 国民は銀行へ貯金し

- 銀行はそのお金で国債を買い

- 国債を売ったお金は戦費にまわる

という構図ができたのです。

さらに同じころ、源泉徴収制度も始まりました。

国の代わりに会社が社員の税金を徴収するため政府の手間を省きつつ税金の取りっぱぐれを激減させることに成功します。

会社に滅私奉公しつつ懸命に働いて貯金するのが美徳

この風潮は現代にも色濃く残っていると思いませんか?

3.みんなと同じがいい国民性

- 出る杭は打たれる

- 日本人はみんなとの違いに悩み、フランス人はみんなと同じで悩む

- 赤信号、みんなで渡れば、怖くない

総じて日本人には”みんなと同じ”を良しとする風潮があります。

このため、ひとたび貯蓄推奨キャンペーンが起こると簡単に浸透し、いわゆる”当たり前の幸せ”が標準化されると皆がそこに向かうわけですね。

日本の社会人の平均勉強時間は1日6分ということが総務省の調査で明らかになりました。

これもおそらく「みんな勉強してないから大丈夫」という考えが見え隠れしているように感じますね。

人気漫画「ドラゴン桜」で主人公の桜木先生が生徒たちに放ったメッセージが芯を食っているので紹介しますね。

社会にはルールがある。その上で生きて行かなきゃならない。

だがな、そのルールってやつは全て頭の良い奴が作ってる。

それはつまりどういうことか。

そのルールは全て頭の良い奴に都合のいいように作られてるってことだ。

逆に都合の悪い所はわからないように上手く隠してある。

だがルールに従う者の中でも賢い奴はそのルールを上手く利用する。

例えば税金・年金・保険・医療制度・給与システム。

みんな頭の良い奴がわざと分かり難くして、ろくに調べもしない頭の悪い奴らから多く採ろうという仕組みにしている。

つまり、お前らみたいに頭を使わず面倒臭がってばかりいる奴らは一生騙されて高い金払わされ続ける。

いいか!賢い奴は騙されずに得して勝つ。バカは騙されて損して負け続ける。これが今の世の中の仕組みだ!

騙されたくなかったら、損して負けたくなかったら、お前ら勉強しろ!

『ドラゴン桜』-三田紀房著より-

これを高校生の時に知れた生徒たちはラッキーですね。

金融リテラシーの低い人にありがちな8つの特徴

では、金融リテラシーの低い人にありがちな8つの特徴を見ていきましょう。

- マイナスサムゲームにお金を投じる

- 株式投資をギャンブルだと思ってる

- 必要以上の保険に加入

- 節税意識がない

- 手数料や利息を払いすぎる

- 普通預金に大金を預けている

- 国民年金保険料を払っていない

- ニコニコ現金払い

ひとつずつ解説しますね。

1.マイナスサムゲームにお金を投じる

マイナスサムゲームとは、参加者の投資額の合計よりもリターンの合計が少なくなるゲームのことです。

一般に「ギャンブル」と言われる競馬やパチンコなどは、胴元の利益を引いた残りが還元される仕組みなのでマイナスサムゲームにあたります。

ちなみに、宝くじは超マイナスサムゲームで還元率は50%以下です。5,000円のものを10,000円で買ってるような感じですね。

とはいえ、それを分かった上で娯楽のひとつとしてギャンブルするのもたまにはアリだと思います。

2.株式投資をギャンブルだと思ってる

株式投資とギャンブル(パチンコや競馬など)は別物です。

なぜなら、ギャンブルはマイナスサムゲームでしたが株式投資はプラスサムゲームだからです。

もちろん元本保証ではないためマイナスになる可能性もありますが、リターンに対する期待値はプラスになります。

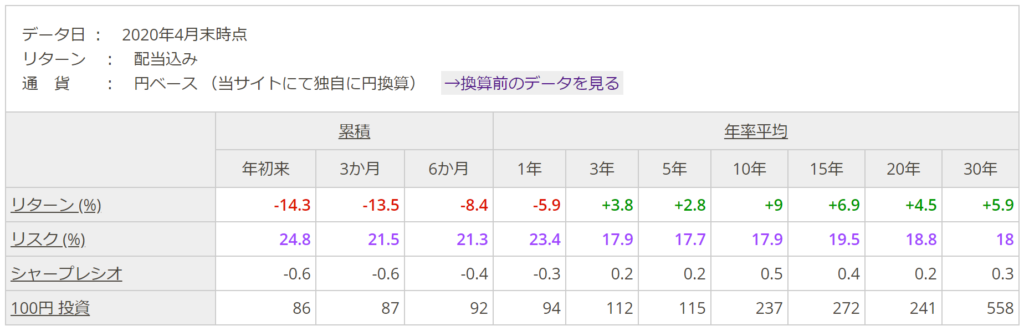

下の画像は「MSCIオールカントリーワールドインデックス」という全世界株式をほぼカバーした株価指数における期間ごとの実績です。

長期で運用すると安定して5%以上のリターンが得られていることが分かります。

短期ではマイナスばかりですが、コロナショックがなければ全期間でプラスだったかもしれません。

とはいえ、コロナショックやリーマンショックなどの暴落があっても長期で運用すればトータルではプラスになっているということです。

あくまで過去の実績であって未来のことはわかりませんが、長い目で見れば基本的に世界経済は成長していくという考え方が強いのは確か。

金融リテラシーが低いとプラスサムゲームをギャンブルと一緒にしがちです。

注意ポイント

とはいえ、デイトレードなどの短期売買は株式投資といえどもギャンブルに近くなります。

この場合は「投資」ではなく「投機」と呼びます。

3.必要以上の保険に加入

保険に入ること自体は否定しませんが、必要以上の保険に入るのは金融リテラシーが低いと言われてもしょうがないと思います。

- 公的保険の保障内容を分かっていますか?

- 会社の福利厚生制度を把握していますか?

- 高額療養費制度を知ってますか?

- 先進医療ってどういうものか分かってますか?

- ”なんとなく”で保険に入っていませんか?

- 案外、貯蓄で賄えるんじゃないですか?

怪しい人、たくさんいるんじゃないですかね。

保険料のように毎月払う固定費は、ひとたび削ることに成功すると家計に与える影響はとても大きいですよ。

4.節税意識がない

かつての自分もそうでしたがサラリーマンや公務員は源泉徴収なので税金に対して無頓着になりがちで、意識していないとどんどん吸い取られます。

- 確定拠出年金(iDeCoなど)

- NISA・つみたてNISA

- ふるさと納税(特に楽天ふるさと納税)

これらは手取りが減り続ける現代人に与えられた数少ない武器です。

”よく分からない”、”めんどくさい”と思ってる人は桜木先生のメッセージをもう1回読んでみましょう。

参考:【税金対策】サラリーマンも節税して手取りを増やす方法10選

5.手数料や利息を払いすぎる

冒頭の金融リテラシークイズ問1が不正解だった人は要注意です。おそらく手数料や利息を普段から意識していない可能性が高いと思います。

クレジットカードの分割払いは借金なので利息を乗せて返済する必要があり、特に「リボ払い」なんかは年15%くらいの高金利です。

もし100万円残高があると1年で15万円利息が乗りますが、毎月1万円の定額返済だとしたら年12万円しか返さないので一生払い終わりませんよ。。

とはいえ、楽天カードを作るだけで5,000ポイントももらえたりするのは、分割払いなどで利息をたくさん払ってくれる人がいるおかげなので感謝しなくちゃいけませんね。

6.普通預金に大金を預けている

資産運用の観点で見た場合、銀行の普通預金ほど低利回りの金融商品はなく、そこに大金を預けていては金融リテラシーが低いと言われてもしょうがないです。(ぼったくり投資信託や保険に手を出すよりはマシですが)

流動性の高い普通預金は超超低金利なので生活防衛資金だけ預けておけば十分と言えます。

流動性をガマンしつつ定期預金や国債で運用しておけば元本保証のまま普通預金の数倍の利回りになりますが、それでも無リスク資産の利回りはたかが知れてます。

自分のリスク許容度に応じて、リスク資産への投資もアリだと思います。

7.国民年金保険料を払っていない

厚生労働省の取りまとめによると、国民年金保険料の納付率は約75%だそうです。

つまり、4人に1人は未払いということ。

まず、”経済的理由で払いたくても払えない”という人は猶予や免除制度があるので申請しましょう。

問題はこういう人。

ツッコミどころ満載ですが、ひとまず以下3点。

- まず年金制度は破綻しない

- 年金は”保険”なので損得で考えるものではない

- 100歩譲って損得で考えたとしても「得」

2020年現在、国民年金保険料は月額16,410円、受給額は年780,100円という仕組みで、平均寿命まで生きると年2%以上で運用できている計算になります。

- 働けないリスクに対する障害年金

- 死亡リスクに対する遺族年金

- 長生きリスクに対する老齢年金

年利2%以上で運用しつつ上記3つのリスクに備えるような保険商品は民間からは永遠に出てこないでしょう。

果たして未払いの人は老後どうするんでしょうか。年金制度は破綻しても生活保護制度は破綻しないと思ってるんでしょうか。

陰ながら応援しようと思います。

8.ニコニコ現金払い

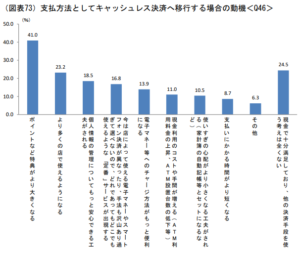

金融リテラシー調査ではキャッシュレス決済に関する調査も行われています。

またもや4人に1人が将来も現金主義を貫く考えを示していますが、調査結果のつづきには次のように記されています。

- 支払方法としてキャッシュレス決済へ移行する場合の動機として、「現金で十分満足しており、他の決済手段を使う考えは全くない」を選択した人の正誤問題の正答率は低く、また「わからない」を選択する割合が高い。

- こうしたことから、キャッシュレス決済を推進する上で、ポイント等特典をより大きくする、利便性を高めるといったことが有効と考えられるほか、個々人の金融リテラシーの向上が、間接的にキャッシュレス化を推進する可能性も示唆される。

要するに、「現金主義の人は金融リテラシーが低い」という結果になったわけですね。

確かに、合理的に考えてキャッシュレスの方が楽だし節約になりますからね。納得です。

参考:【キャッシュレスの利点】脱現金で年間10万円節約する方法を解説

金融リテラシーを高めるオススメの方法

僕は下記2つをしただけで考え方が劇的に変わりました。

- FPの勉強をする

- 身銭を切って投資する

FPの勉強をする

個人にまつわるお金を学ぶ上で、FP(ファイナンシャルプランニング)ほど最適な資格はありません。

正確には「FP技能士」という国家資格で1級~3級の3段階あります。学ぶ分野は以下の通り。

- ライフプランニングと資金計画

- リスクマネジメント

- 金融資産運用

- タックスプランニング

- 不動産

- 相続・事業承継

参考:ファイナンシャルプランナー(FP)とは?勉強内容を簡単に解説!

別に資格を取る必要はないと思いますが、3級のテキストをサラッと読んでみるだけでもためになる情報は多く、金融リテラシークイズで満点取れるくらいの知識はすぐに身に付くはずです。

おすすめのテキストは「みんなが欲しかった!」シリーズで、ポップな図解が多く初心者にもわかりやすいためFPのテキストでは圧倒的人気を誇っています。

知ってるか知らないかだけの違いで生涯では数百万円ほどの差を家計にもたらすにも関わらず、その情報を得るためのコストはたった2,000円です。計り知れないコスパですね。

僕も「みんなが欲しかった!」シリーズを使ってFP3級と2級に一発合格できましたが、テキストは手放さずに所持したままです。

- 国民年金の保険料っていくらだったっけ?

- 扶養控除ってどういうルールだったっけ?

みたいなちょっとした疑問が生じた時にサッと調べられて超便利です。

なお、僕がFPを学んで感じたメリットは以下で記事にしているのでよかったらご覧ください。

参考:FP資格は意味ない?筆者が実感したメリット5つ【FP2級保持】

身銭を切って投資する

FPの「金融資産運用」を学びつつ、実際に身銭を切って投資してみましょう。

「学科」と「実技」併用で学ぶのが一番効率的です。

テクノロジーが発展した現代は、スマホさえあればネット証券で口座開設から金融商品の注文までがほぼ手数料もかからず家にながら完結できます。

つみたてNISAやiDeCoといった非課税制度を活用すれば節税しつつ少額からでも投資ができる便利な時代です。

資本主義経済の世の中で富を手にするために「株主になる」という選択肢は最適解のひとつと考えられます。

-

-

投資のスタート方法おすすめ4選【少額からでも始めるべき理由】

続きを見る

まとめ:何もしないと金融リテラシーは上がらない

最後に要点をまとめますね。

日本人の金融リテラシーが低い3つの理由

- 金融リテラシー教育をする文化がない

- 政府としても金融リテラシーが低い方が好都合だった

- みんなと同じがいい国民性

金融リテラシーが低い人にありがちな8つの特徴

- マイナスサムゲームにお金を投じる

- 株式投資をギャンブルだと思ってる

- 必要以上の保険に加入

- 節税意識がない

- 手数料や利息を払いすぎる

- 普通預金に大金を預けている

- 国民年金保険料を払っていない

- ニコニコ現金払い

金融リテラシーを高めるオススメの方法

- FPの勉強をする

- 身銭を切って投資する

金融リテラシークイズの結果では、70代でも平均点が60点に届いていません。

つまり、金融リテラシーは歳を重ねれば身につくわけではないということ。

”頭を使わず面倒臭がってばかりいる奴らは一生騙されて高い金払わされ続ける”

自分の金融リテラシーに自信がない人は、早いうちに行動することをオススメします。

では今回は以上です。

一方、金融リテラシーが高い人の特徴も記事にしているのでよかったらどうぞ。

-

-

金融リテラシーが高い人の特徴5選【知識よりも行動と考え方が大事】

続きを見る